지난해 온투업 적자 629억

기관투자 허용 먼저 검토

부실 대책은 신용평가뿐

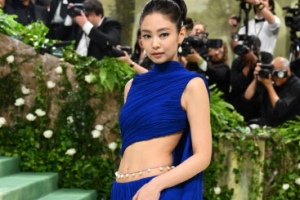

온라인투자연계금융협회 제공

11일 온라인투자연계금융협회에 따르면 업계 전체 적자는 2020년 480억원에서 지난해 629억원으로 확대됐다. 현행 온투법에 따르면 여신금융기관 등은 모집 금액의 40%까지 연계 투자가 가능하다. 그러나 각 금융기관이 적용받는 업권법과의 충돌로 금융기관의 온투업 투자는 사실상 이루어지지 않고 있다. 현행 법률상 개인의 온투업 투자는 업권 전체 3000만원, 부동산 담보 연계대출 1000만원으로 제한되고 있다는 점도 업계의 불만이다.

온투업을 담당하고 있는 금융위원회 금융혁신과는 가상자산(암호화폐) 관련 시장에 대한 동향 분석과 정책 수립도 맡고 있다. 굵직한 이슈를 가상자산이 가져가면서 온투업계에서는 규제 완화 안건이 뒷전으로 밀린다는 불만이 계속돼왔다. 지난달 29일에는 온투협회와 윤창현 국민의힘 의원실이 온투업 발전방향을 논의하기 위한 토론회를 개최했다. 이 자리에서 업계 목소리를 청취한 금융위 관계자가 “조금만 기다려달라”는 발언을 하면서 업계에서는 제도 개선 기대감이 높아지고 있다.

금융위가 제도를 개선할 경우 투자 한도 확대보다는 기관투자 허용이 먼저 이뤄질 전망이다. 투자 한도 확대를 위해서는 리스크 관리 대책을 보완해야 한다는 지적이 나온다. 온투업체 평균 연체율은 2020년 9.1%에서 지난해 6.91%로 줄었지만 금리 상승에 따른 연체율 상승이 일어날 수도 있기 때문이다. 온투업계 관계자는 “온투업체들은 당장 고사 위기라 성장이 더 중요한 시기”라며 “리스크 관리는 철저한 신용평가를 통해 해나갈 것”이라고 밝혔다. 그러나 온투업체는 은행처럼 자기자본으로 대출을 내주는 것이 아니기 때문에 대손충당금이라는 쿠션도 없는 상황이다. 사실상 신용평가 강화 외에 다른 리스크 관리 방안이 없는 셈이다. 규모가 작은 온투업체가 파산할 경우 피해가 고스란히 투자자에게 돌아갈 수도 있다. 금융위 관계자는 “기관 투자 허용은 규제 개혁 과제에 들어가 있는 상태”라며 “리스크 관리 측면은 모니터링을 하고 있는데 추가로 제시할 수 있는 방안을 고민해 보겠다”고 밝혔다.

황인주 기자