작년 1663개 기업 경영실적 분석… 성장·수익·안정성 다 놓쳐

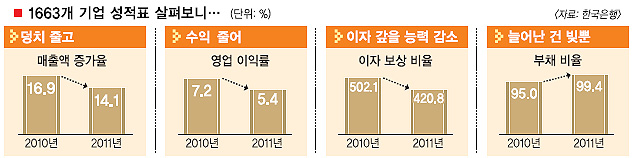

국내 기업들은 지난해 덩치를 그다지 불리지 못했다. 수익성은 나빠졌고, 빚 갚을 능력도 퇴보했다. 늘어난 것은 빚뿐이었다. 그러다보니 장사해서 번 돈으로 이자도 갚지 못하는 한계기업들이 늘어났다. 한국은행이 국내 주요 1663개(상장 1488개+비상장 175개) 기업의 ‘2011년 경영실적’을 분석해 23일 내놓은 내용이다. 다른 나라보다는 선방했다는 게 한은의 설명이지만 한마디로 성장성, 수익성, 안정성 세 마리 토끼를 모두 놓친 ‘잿빛 성적표’다.

매출액 대비 영업이익률은 5.4%를 기록했다. 1000원어치 팔아 54원 남겼다는 의미다. 전년(72원)보다 18원이 줄었다. 한은이 관련 통계를 내기 시작한 2002년 이후 11년 만의 최저 수준이다. 영업외 벌이도 신통찮아 순이익률(세전)이 2010년 6.5%에서 2011년 5.0%로 떨어졌다. 그렇다고 덩치가 커진 것도 아니다. 매출액(18.7%→15.8%)이나 총자산(10.5%→ 8.3%) 증가율 모두 전년만 못했다.

수입 공백을 메운 것은 빚이었다. 2007년 85%까지 떨어졌던 부채비율은 지난해 다시 100%에 육박(99.4%)했다. 건설사 등 부채비율이 500%를 넘는 기업수 비중도 2010년 2.4%에서 2011년 2.9%로 늘었다. 차입금 의존도(24.3%→25.3%)도 덩달아 올라갔다. 빚 등을 늘리다 보니 기업들이 갖고 있는 현금은 업체당 평균 34억원 늘었지만 장사로 번 돈이 적은 탓에 현금흐름 자체는 나빠졌다. 영업을 통한 현금 수입으로 1년 미만 단기 차입금과 이자 비용을 감당할 능력을 말해주는 현금흐름보상비율은 55.4%로 전년보다 7.3% 포인트 떨어졌다.

원금은 고사하고 이자조차 갚지 못하는 기업도 속출했다. 영업이익으로 이자를 감당하지 못하는 기업(이자보상비율 100% 미만) 비중이 2010년 22.6%에서 지난해 28.9%로 늘었다. 오랫동안 저금리 기조가 이어지면서 대출이자 부담이 줄었음에도 이 같은 ‘강시’ 기업이 늘어난 것은 경기 부진으로 영업실적이 악화된 탓도 있지만 구조조정 지연 탓도 적지 않다. 장기 저금리의 부작용이 현실화된 것이다. 전체 기업의 이자보상비율도 420.8%로 글로벌 금융위기 때인 2008년 수준(439.7%)으로 떨어졌다. 김영헌 한은 기업통계팀장은 “세계경기 둔화와 원자재값 상승 등으로 국내 기업들의 실적이 나빠졌다.”고 분석했다.

●자동차·석유화학은 웃었다

제조업·비제조업, 대기업·중소기업 할 것 없이 경영지표는 뒷걸음질쳤지만 그 와중에도 희비는 있었다. 자동차 업종은 수출 호조 등에 힘입어 매출액 대비 영업이익률(8.18%→8.22%)과 순이익률(7.45%→7.87%)이 모두 좋아졌다. 제조업 평균 영업이익률(6.34%)과 순이익률(4.97%)을 크게 웃도는 실적이다.

석유화학 업종도 영업이익률(6.34%)과 순이익률(5.04%)이 제조업 평균을 웃돌았다. 매출 증가세(22.23%→32.46%)도 두드러졌다. 반면 전기전자 업종은 지난 한 해 반도체 가격이 전년에 비해 평균 4% 떨어지면서 매출액 증가율이 10분의1토막(20.11%→2.59%) 났다. 전기가스업(-0.76%)과 운수업(-3.88%)은 매출액 대비 세전 순이익률이 아예 적자로 돌아섰다.

안미현기자 hyun@seoul.co.kr

2012-04-24 20면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지