KB금융, 우리금융 M&A 예상 시나리오

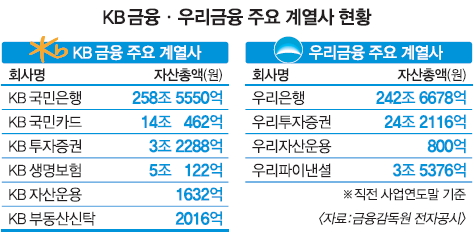

KB금융 회장에 지난 5일 임영록 현 사장이 내정되면서 KB금융과 우리금융의 인수합병(M&A) 과정에 관심이 쏠리고 있다. 그동안 KB금융이 그룹 내 업종 포트폴리오를 다양화하기 위해 노력해 온 것을 고려하면 증권, 보험 등 2금융권을 인수할 공산이 크다. 현재 KB금융은 국민은행이 그룹 전체 자산의 90.1%를 차지할 정도로 쏠림 현상이 심하다.

정부가 우리금융을 분리매각하는 방향으로 가닥을 잡은 만큼 시장은 KB금융이 우리투자증권과 우리파이낸셜 인수에 뛰어들 것으로 보고 있다. 우리금융의 광주·경남은행은 지방에 근거를 둔 그룹이 인수할 가능성이 높다. 임 회장 내정자는 6일 “우리금융 민영화 방안을 정부가 확정할 때까지 일단 기다리겠다”면서 “지금은 국민은행을 튼튼하게 만드는 것이 급선무”라고 밝혔다.

우리투자증권은 자본시장법 개정을 앞두고 증자를 해 자본금이 3조 4535억원이다. 지난해 3월 말 기준 자산총액은 24조 2116억원이다. KB투자증권 자산총액 3조 2288억원의 8배에 가깝다. 기업 영업을 주로 하는 KB투자증권은 지점이 10개에 불과하고 그나마 은행 내 지점 형식으로 들어가 있다. KB금융 관계자는 “지점을 하나씩 키우는 방식으로 KB투자증권의 소매영업을 강화하기에는 시간이 너무 걸린다”며 인수를 통한 외형 확대의 필요성을 밝혔다.

여기에 변수는 KDB대우증권이다. 박근혜 정부가 산업은행 민영화 방침을 철회함에 따라 KDB대우증권은 조만간 개별 물건으로 매각될 방침이다. KB금융 측은 증권사들이 매물로 나오는 시기와 가격 등을 종합해 판단한다는 방침이다.

우리파이낸셜도 KB금융이 눈독을 들이는 우리금융 계열사 중 하나다. KB자산운용은 지난해부터 우리파이낸셜 주식을 사들여 현재 2대 주주(10.77%)까지 올라왔다. 1대 주주는 우리금융지주(52.02%)다. 우리파이낸셜은 자동차 등 할부금융, 시설 대여, 가계·기업 대출 등을 하는 회사다. KB금융에 없는 사업영역이라 인수에 따른 내부 반발도 없다.

KB금융은 생명보험사 인수도 꾸준히 추진한다는 방침이다. 가격이 안 맞아 ING생명 인수가 무산됐지만 생명보험 업무 영역을 넓히겠다는 의지에 변함이 없다. 현재 KB생명은 은행 영업점을 통한 저축성 보험 판매에 국한돼 있어 업계 순위가 15위에 불과하다. 우리금융의 우리아비바생명도 있지만 이 또한 업계 순위가 낮아 시너지 효과가 그리 크지 않다.

우리은행과의 합병이 최대 관심사이지만 여기에는 적잖은 걸림돌이 있다. 우선 우리은행을 인수하면 그룹 내 은행에 대한 의존도가 다시 높아진다. 현재 우리은행은 직원이 1만 5000여명, KB국민은행은 2만 1000명이다. 우리금융 관계자는 “두 은행이 합해지면 전체적으로 1만 5000명가량이 줄어들 수 있다”고 내다봤다. 하지만 당장 KB금융 외에는 인수자가 없는 것도 사실이다. 따라서 KB금융이 인수를 하더라도 우리은행은 가장 늦게 인수하는 곳이 될 전망이다.

전경하 기자 lark3@seoul.co.kr

2013-06-07 15면