처분가능소득 중 부채 상환비율 중산층인 소득 3~4분위만 높아져

가계빚이 빠르게 늘어나면서 자산가들도 빚 부담에 허덕이고 있다. 처분가능소득의 40% 이상을 빚을 갚는 데 쓰거나 대출금리가 상대적으로 싼 주택담보대출을 새로 받아 빚을 갚고 있다. 금리가 2% 포인트 오르고 집값이 10% 떨어지면 위험가구는 112만 가구에서 155만 가구로, 위험부채 143조원에서 240조원으로 급등할 것으로 전망된다. 한국은행은 30일 이런 내용이 담긴 금융안정보고서를 국회에 제출했다.

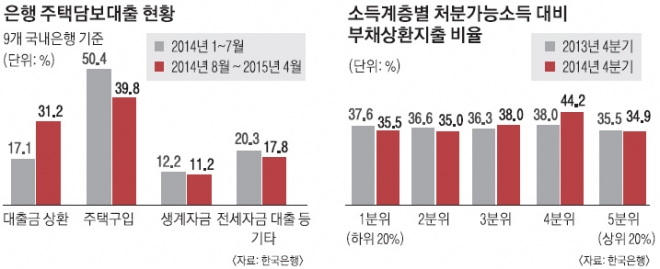

집을 담보로 빌린 돈은 주로 빚을 갚는 데 쓰였다. 한은이 9개 국내 은행을 조사한 결과 지난해 1~7월 주택담보대출 신규 취급액 중 대출금 상환에 쓰인 비중은 17.1%다. 주택담보인정비율(LTV)과 총부채상환비율(DTI) 완화, 한은의 기준금리 인하 등이 더해진 지난해 8월부터 올 4월까지는 이 비중이 31.2%로 두 배 가까이 높아졌다.

주택담보대출은 신용도나 소득 측면에서 우량한 대출자 중심으로 늘어났다. 신규 취급액 중 신용등급 1~4등급의 고신용자가 차지하는 비중이 84.3%에서 87.2%로 높아졌다. 연소득 3000만~8000만원인 대출자가 대출 증가액의 50.4%를 차지했다. 이는 중산층 이상에서도 한계가구가 제법 있기 때문이다. 한계가구는 순금융자산이 마이너스이면서 처분가능소득 대비 원리금 상환액 비율(DSR)이 40% 이상인 가구다. 지난해 3월 말 기준 전체 한계가구 중 소득 3분위 이상이 차지하는 비중이 62.4%다.

한은은 이번 보고서에서 가계부실위험지수를 새로 적용했다. DSR에 자산평가액 대비 총부채 비율(DTA)을 더한 개념이다. DSR이 40%, DTA가 100%를 넘으면 위험가구로 평가했다. 이 위험지수는 원금을 갚지 않아 DSR은 낮지만 DTA는 높은 가구, 원금 일시 상환으로 DSR은 높지만 DTA는 낮은 가구 등 특이가구도 효과적으로 식별할 수 있다고 한은 측은 설명했다.

이를 적용해 본 결과 지난해 기준 위험가구는 10.3%, 위험가구가 가진 금융부채인 위험부채는 19.3%다. 금리가 2% 포인트 오르면 위험가구는 12.7%, 위험부채는 27.0%로 높아지는 것으로 분석됐다. 집값이 10% 내리면 위험가구는 12.0%, 위험부채는 25.4%로 상승한다. 두 가지 요인이 동시에 발생하면 위험가구는 14.2%, 위험부채는 32.3%로 껑충 뛴다. 전체 금융부채의 3분의1가량이 위험부채가 되는 것이다. 조정환 금융안정국장은 “금리 및 주택가격 충격 발생 시 저소득층뿐만 아니라 고자산가, 자영업자, 자가가구의 부실 위험도 일부 증가하는 것으로 분석됐다”며 “고소득층은 충격에 대한 흡수력이 양호한 반면, 고자산 보유 계층이 상대적으로 취약했다”고 설명했다.

전경하 기자 lark3@seoul.co.kr

2015-07-01 19면