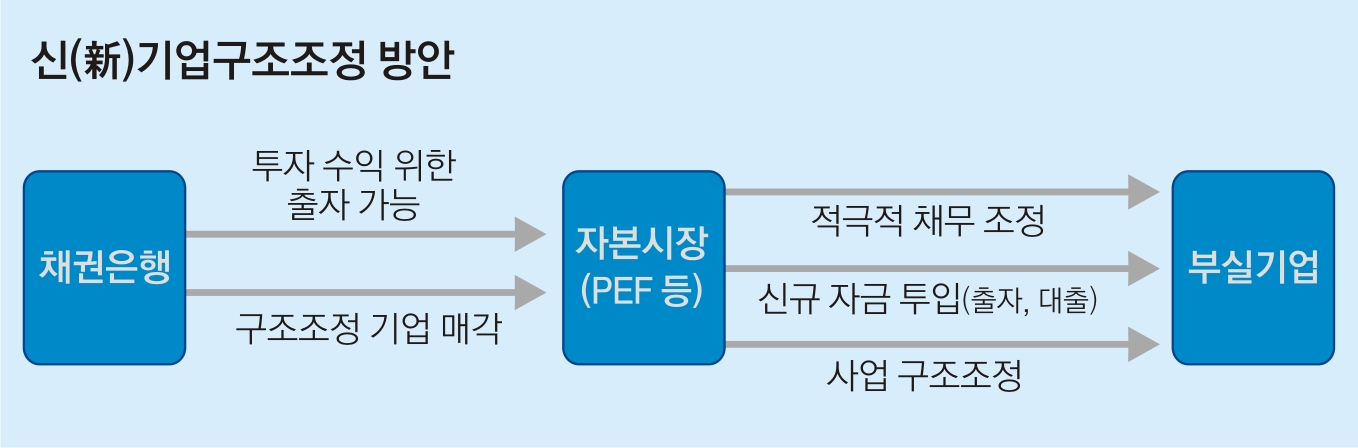

금융위 新기업구조조정 방안

기업 구조조정 틀이 확 바뀐다. 지금은 정부와 채권은행이 주도하고 있지만 앞으로는 사모펀드(PEF) 등 민간 자본시장이 주도하게 된다.

금융위는 이를 위해 향후 5년간 8조원 규모의 구조조정 펀드를 조성하기로 했다. 산은 등 국책은행과 시중은행, 유암코 등이 4조원을 출자해 모(母)펀드를 만들고, 모펀드는 다시 자(子)펀드에 50%를 출자하는 구조다. 자펀드는 PEF 등 민간 자본과의 매칭(절반씩 분담하는 출자 방식)을 통해 부실기업 채권을 인수할 재원을 마련한다. 부실기업이 정상화되면 비싼 값에 되팔아 출자자들이 이익을 나눠 갖는다. 금융위는 일단 올해 중 1조원 규모의 펀드를 만들 계획이다.

부실기업은 채권 가격을 놓고 매수자와 매도자 간 이견이 커 실제 매각이 잘 성사되지 않는다. 이에 금융위는 ‘금융채권자 조정위원회’(조정위)를 설치해 적정 가격을 제시하고 이견을 조율하도록 할 방침이다. 조정위는 매수자와 매도자가 제출한 실사보고서를 바탕으로 적정 가격을 산출하며 공인회계사회에 검증을 맡길 수 있다.

또 채권은행이 해마다 기업을 대상으로 진행하는 신용위험평가 항목을 구체화하고 등급 산정도 의무화하기로 했다. 채권은행은 ‘온정적인’ 신용위험평가를 내리는 경우가 많은데, 이는 제대로 된 구조조정 타이밍을 놓치는 악순환으로 연결되기 때문이다.

한편 이동걸 산은 회장과 강면욱 국민연금공단 기금운용본부장은 이날 오후 늦게 서울 모처에서 만남을 갖고 대우조선 채무 재조정 해법을 논의했다. 국민연금이 오는 17~18일 사채권자 집회에 앞서 14일까지 최종 입장을 내놓기로 한 가운데 ‘막판 타결’ 가능성이 열린 것이다. 이 회장과 강 본부장이 만난 건 지난달 23일 대우조선 경영정상화 방안 발표 이후 처음이다.

대우조선 회사채 3900억원어치를 들고 있는 국민연금은 ‘회사채 50% 출자전환, 나머지 50% 만기 연장’ 내용의 채무 재조정 방안에 부정적인 태도를 고수하고 있다. 국민연금이 채무 재조정을 거부하면 대우조선은 사실상의 법정관리인 프리패키지드플랜(P플랜)에 들어가게 된다. 임 위원장은 “기업 구조조정은 이해관계자의 손실 분담 없이 이뤄질 수 없다”며 국민연금 등이 끝내 동의하지 않으면 P플랜으로 직행하겠다는 뜻을 다시 한번 확인했다.

임주형 기자 hermes@seoul.co.kr

2017-04-14 21면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지

![“결혼 안 해도 가족” 정우성 아들처럼…혼외자 1만명 시대 [김유민의 돋보기]](https://img.seoul.co.kr/img/upload/2024/11/25/SSC_20241125094249_N2.jpg)