89곳 공모액 20조 육박… 4배 급증

일반투자자 청약증거금 2배 늘어

IT·바이오 등 특정 종목에 돈 쏠려

불확실성에 케이뱅크 “상장 신중”

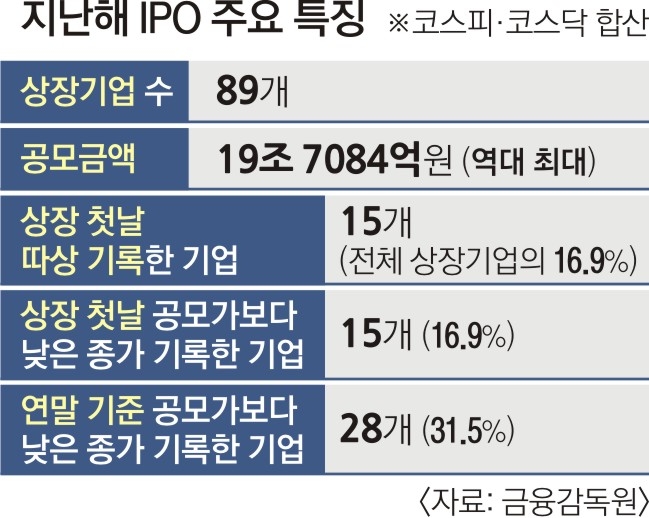

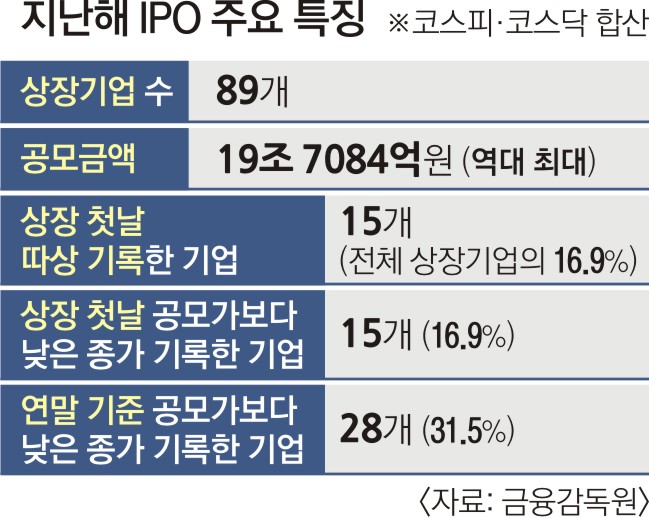

7일 금융감독원이 공개한 2021년 IPO 시장동향 분석에 따르면 지난해 코스피·코스닥에 IPO를 통해 상장한 기업은 모두 89곳으로 집계됐다. 1년 전 기업 70곳이 IPO를 통해 상장한 것과 비교하면 크게 늘었다. 공모 금액도 19조 7084억원으로, 1년 전 4조 5426억원과 비교하면 4배 이상 불어났다.

기관투자자와 일반투자자의 공모주 청약 경쟁도 예년과 비교해 더 치열했던 것으로 나타났다. 지난해 기관투자자의 평균 수요예측 경쟁률은 2018년(449대1), 2019년(596대1), 2020년(871대1)보다 높은 1193대1로 집계됐다. 이에 따라 의무보유 확약 비중도 2020년 19.5%에서 지난해에는 33.6%로 상승했다. 아울러 일반투자자도 공모 청약에서 2020년(956대1)보다 더 높은 경쟁률(1136대1)을 보였다. 일반투자자가 공모주를 배정받기 위해 낸 청약증거금은 지난해 784조원으로 1년 전과 비교해 2배 이상 많았다.

공모주 청약 열기로 상장 첫날 따상을 기록한 기업은 전체 상장기업의 16.9%인 15곳에 달했다. 하지만 공모시장 양극화로 특정 종목에만 돈이 쏠리면서 공모가보다 더 낮은 금액으로 상장 첫날을 마감한 기업도 15곳이나 됐다. 지난해 말 기준으로는 공모가보다 주가가 더 낮아진 기업은 모두 28곳으로 집계됐다. 금감원 관계자는 “공모주에 투자할 때 손실이 발생할 수 있음을 유의할 필요가 있다”고 말했다. 금감원은 앞으로 메타버스 등 신기술·정보기술(IT) 업종의 IPO가 증가할 것으로 보고, 산업동향·위험요소·사업모델 및 계획 등이 증권신고서에 체계적으로 기재되도록 할 계획이다.

지난해보다 올해 증시가 주춤하면서 IPO 시장 분위기도 달라지고 있다. 현대엔지니어링은 지난달 28일 IPO를 철회하기도 했다. 이런 상황에서 최근 주관사를 선정하면서 IPO 작업에 나선 케이뱅크는 연내 상장에 신중한 모습이다. 케이뱅크 관계자는 “증권신고서를 제출하고 나서도 실제 상장까지 1년 이상이 소요되는 데다 올해 시장 환경이 좋지 않아 신중하게 상황을 지켜보고 있다”고 말했다.

2022-02-08 19면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지